〒275-0016 千葉県習志野市津田沼1-10-41津田沼十番街ビル702号室

受付時間

定休日:土曜・日曜

(予約相談は対応可)

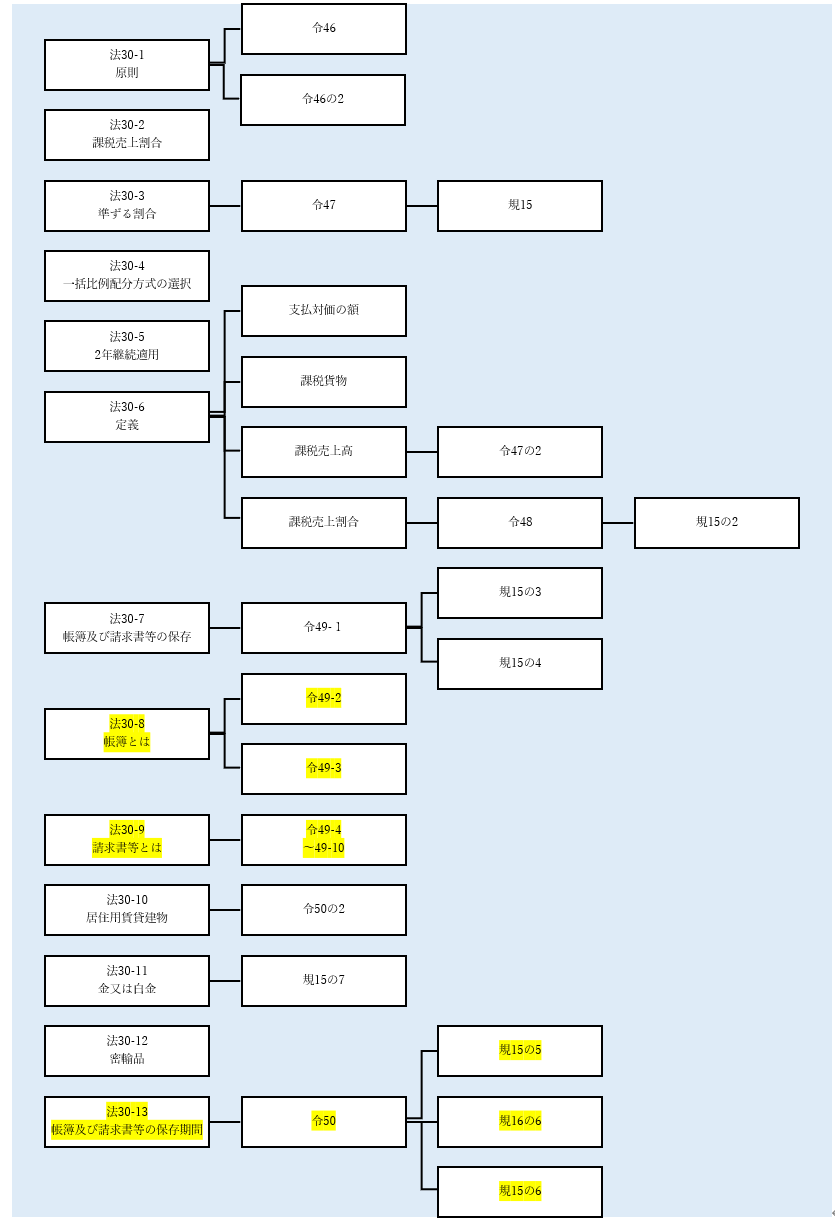

030-07仕入税額控除 ③帳簿等の保存(令和5年10月以降)

目次

Ⅰ.概要

Ⅱ.帳簿および請求書等の保存

Ⅲ.帳簿の保存のみで良い場合

Ⅳ.帳簿とは

Ⅴ.請求書等とは

Ⅵ.帳簿および請求書等の保存期間

Ⅶ.根拠税法、参考文献のリンク

Ⅰ.概要

前記事では仕入税額控除について基本的な事項を述べました。

申告納付する消費税額 = 預かった消費税額 − 預けた消費税額

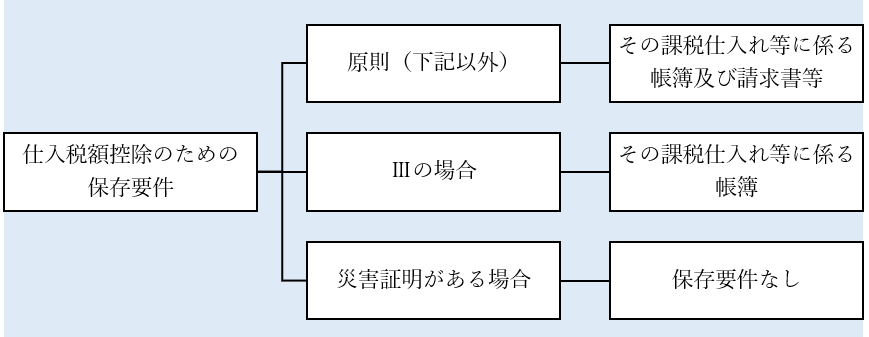

ただし仕入税額控除は無条件にできるわけではありません。帳簿等の保存が必要ですし、非課税売上に対応する仕入経費に関しては仕入税額控除の対象外となっています。ここでは特に帳簿等としてどのような書類の保存が必要なのかを見ていきます。

Ⅱ.帳簿および請求書等の保存

(消法30の7)

仕入税額控除の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(注1)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しません。ただし、災害その他やむを得ない事情により、当該保存をすることができなかったことを当該事業者において証明した場合は、この限りでないです。

(注1)Ⅲで定める場合における当該課税仕入れ等の税額については、帳簿

Ⅲ.帳簿の保存のみで良い場合

(消令49の1~3)

(消規15の3~4)

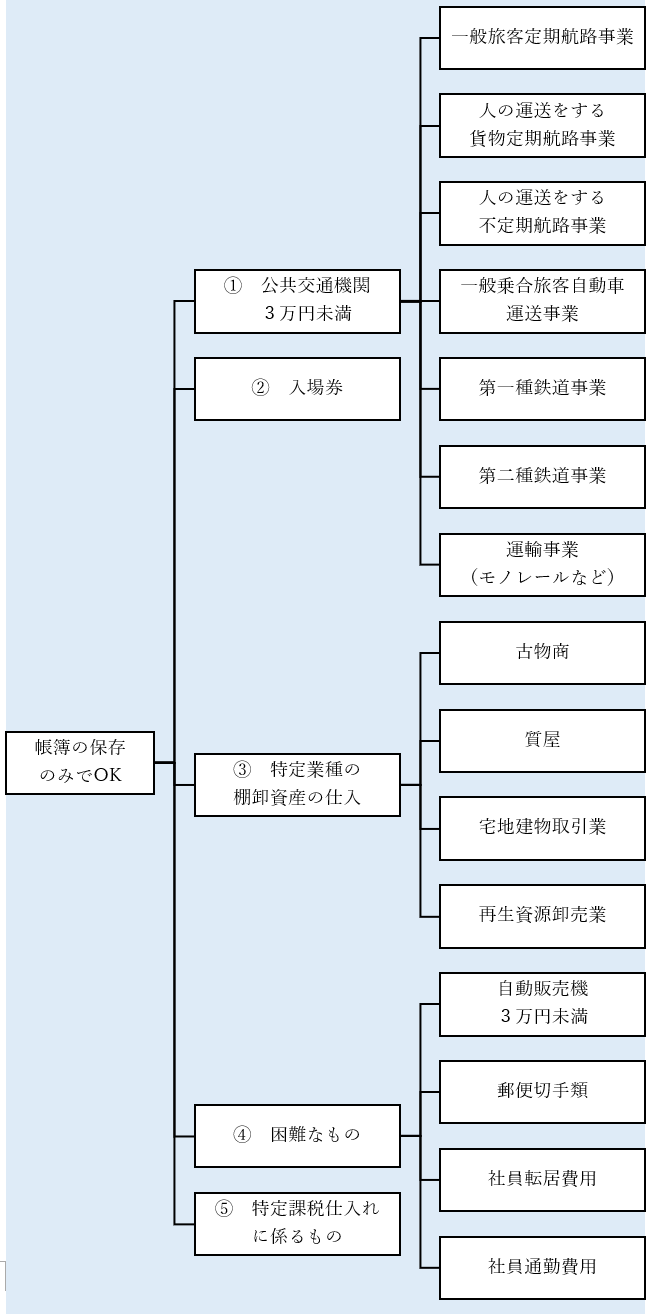

仕入税額控除を受けるにあたって、請求書等の保存は必要なく、帳簿の保存のみで良いのは次の①~⑤の場合です。

ただし①~④については、帳簿にその該当する旨とその課税仕入れ等の相手方の住所又は所在地(注1)の記載が必要です。

また①~⑤にのうち、住所又は所在地を国税庁長官が指定する者から受ける課税資産の譲渡等に係る課税仕入れで、不特定かつ多数の者から課税仕入れを行う事業に係る課税仕入れについては、帳簿の記載事項のうち「課税仕入れの相手方の氏名又は名称」は、記載を省略することができます。

また他の者から受けた課税資産の譲渡等のうちⅤ四に掲げる卸売市場における課税資産の譲渡等又は第七十条の十二(媒介者等による適格請求書等の交付の特例)第一項若しくは第五項の規定の適用を受けた課税資産の譲渡等に係る課税仕入れについては、帳簿の記載事項のうち「課税仕入れの相手方の氏名又は名称」は、代えて第七十条の九第二項第二号若しくは第七十条の十二第一項に規定する「媒介若しくは取次ぎに係る業務を行う者の氏名若しくは名称」又は同条第五項に規定する「執行機関の名称」とすることができます。

(注1)国税庁長官が指定する者に係るものを除く。

① 他の者から受けた次に掲げる役務の提供のうち税込価額が三万円未満のもの

イ 海上運送法第二条第五項(定義)に規定する一般旅客定期航路事業、同法第十九条の六の二(運賃及び料金等の公示)に規定する人の運送をする貨物定期航路事業及び同法第二十条第二項(不定期航路事業の届出)に規定する人の運送をする不定期航路事業(乗合旅客の運送をするものに限る。)として行う旅客の運送

ロ 道路運送法(昭和二十六年法律第百八十三号)第三条第一号イ(種類)に規定する一般乗合旅客自動車運送事業として行う旅客の運送

ハ 鉄道事業法第二条第二項(定義)に規定する第一種鉄道事業又は同条第三項に規定する第二種鉄道事業として行う旅客の運送

ニ 軌道法第三条(事業の特許)に規定する運輸事業として行う旅客の運送

② 入場券その他の課税仕入れに係る書類のうち法第五十七条の四(適格請求書発行事業者の義務)第二項各号(第二号を除く。)に掲げる事項が記載されているものが、当該課税仕入れに係る課税資産の譲渡等を受けた際に当該課税資産の譲渡等を行う適格請求書発行事業者により回収された課税仕入れ(①に掲げる課税仕入れを除く。)

③ 課税仕入れに係る資産が次に掲げる資産のいずれかに該当する場合における当該課税仕入れ(注1)

(1)古物営業法(昭和二十四年法律第百八号)第二条第二項(定義)に規定する古物営業を営む同条第三項に規定する古物商である事業者が、他の者(注2)から買い受けた同条第一項に規定する古物(注3)

(2)質屋営業法(昭和二十五年法律第百五十八号)第一条第一項(定義)に規定する質屋営業を営む同条第二項に規定する質屋である事業者が、同法第十八条第一項(流質物の取得及び処分)の規定により他の者から所有権を取得した質物

(3)宅地建物取引業法(昭和二十七年法律第百七十六号)第二条第二号(用語の定義)に規定する宅地建物取引業を営む同条第三号に規定する宅地建物取引業者である事業者が、他の者から買い受けた同条第二号に規定する建物

(4)再生資源卸売業その他不特定かつ多数の者から再生資源等(注4)に係る課税仕入れを行う事業を営む事業者が、他の者から買い受けた当該再生資源等

(注1)当該資産が棚卸資産(消耗品を除く。)に該当する場合に限る。

(注2)適格請求書発行事業者を除く。③において同じ。

(注3)古物営業と同等の取引方法により買い受ける同条第一項に規定する古物に準ずる物品及び証票(注3A)を含む。

(注3A)当該事業者に譲渡する者(注2)が使用、鑑賞その他の目的で譲り受けたものに限る。

(注4)資源の有効な利用の促進に関する法律(平成三年法律第四十八号)第二条第四項(定義)に規定する再生資源及び同条第五項に規定する再生部品をいう。

④ ①②③に掲げるもののほか、請求書等の交付又は提供を受けることが困難な課税仕入れとして以下のもの

一 他の者から受けた次に掲げる課税資産の譲渡等に係る課税仕入れ

・自動販売機又は自動サービス機により行われる課税資産の譲渡等のうち当該課税資産の譲渡等に係る税込価額が三万円未満のもの

・法別表第二第四号イに規定する郵便切手類のみを対価とする郵便法(昭和二十二年法律第百六十五号)第一条(この法律の目的)に規定する郵便の役務及び貨物の運送(注1)

二 法人税法(昭和四十年法律第三十四号)第二条第十五号(定義)に規定する役員又は使用人(注2)が勤務する場所を離れてその職務を遂行するため旅行をし、若しくは転任に伴う転居のための旅行をした場合又は就職若しくは退職をした者若しくは死亡による退職をした者の遺族(注3)がこれらに伴う転居のための旅行をした場合に、その旅行に必要な支出に充てるために事業者がその使用人等又はその退職者等に対して支給する金品で、その旅行について通常必要であると認められる部分に係る課税仕入れ

三 事業者がその使用人等で通勤する者(注4)に対して支給する所得税法(昭和四十年法律第三十三号)第九条第一項第五号(非課税所得)に規定する通勤手当のうち、通勤者につき通常必要であると認められる部分に係る課税仕入れ

(注1) 同法第三十八条第一項(郵便差出箱の設置)に規定する郵便差出箱に差し出された郵便物及び貨物に係るものに限る。

(注2) 以下この号及び次号において「使用人等」という。

(注3) 以下この号において「退職者等」という。

(注4) 以下この号において「通勤者」という。

⑤ 特定課税仕入れに係るものである場合

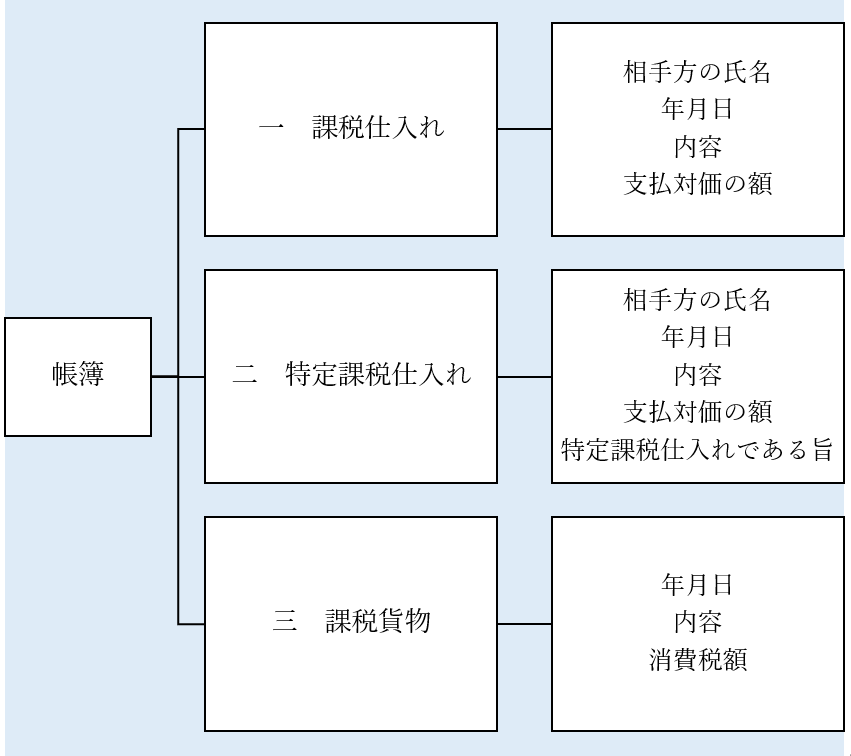

Ⅳ.帳簿とは

(消法30の8)

ⅡやⅢの帳簿とは、次の一~三の区分ごとにそれぞれに掲げる事項が記載されているものをいいます。

一 課税仕入れ等の税額が課税仕入れに係るものである場合には、次に掲げる事項が記載されているもの

イ 課税仕入れの相手方の氏名又は名称

ロ 課税仕入れを行つた年月日

ハ 課税仕入れに係る資産又は役務の内容(注1)

ニ 課税仕入れに係る支払対価の額(注2)

二 課税仕入れ等の税額が特定課税仕入れに係るものである場合には、次に掲げる事項が記載されているもの

イ 特定課税仕入れの相手方の氏名又は名称

ロ 特定課税仕入れを行つた年月日

ハ 特定課税仕入れの内容

ニ 特定課税仕入れに係る支払対価の額

ホ 特定課税仕入れに係るものである旨

三 課税仕入れ等の税額が第一項に規定する保税地域からの引取りに係る課税貨物に係るものである場合には、次に掲げる事項が記載されているもの

イ 課税貨物を保税地域から引き取つた年月日(注3)

ロ 課税貨物の内容

ハ 課税貨物の引取りに係る消費税額及び地方消費税額(注4)又はその合計額

(注1)当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨

(注2)当該課税仕入れの対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、当該課税仕入れに係る資産を譲り渡し、若しくは貸し付け、又は当該課税仕入れに係る役務を提供する事業者に課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。)に相当する額がある場合には、当該相当する額を含む。

(注3)課税貨物につき特例申告書を提出した場合には、保税地域から引き取つた年月日及び特例申告書を提出した日又は特例申告に関する決定の通知を受けた日

(注4)これらの税額に係る附帯税の額に相当する額を除く。Ⅴにおいて同じ。

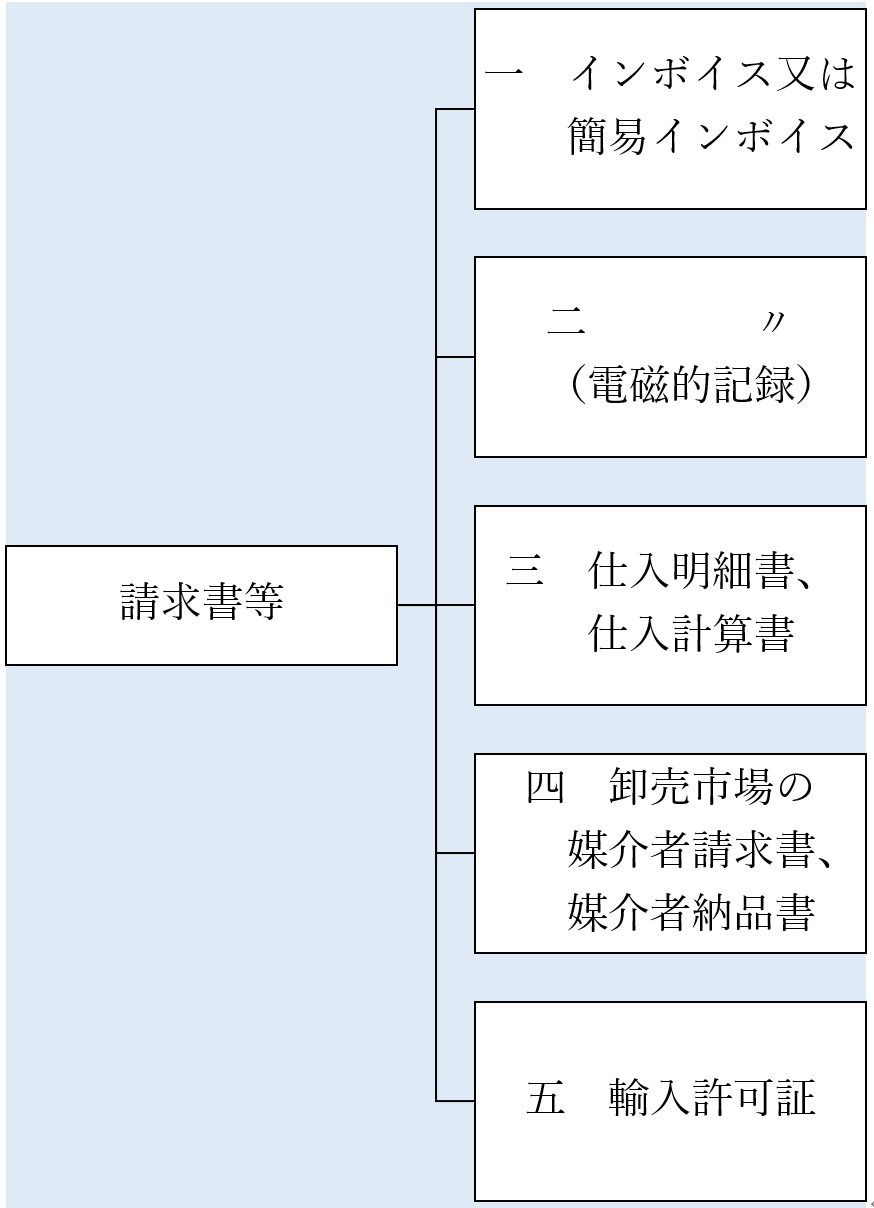

Ⅴ.請求書等とは

(消法30の9)

(消令49の4~10)

(消規26の5)

ⅡやⅢの請求書等とは、次の一~五に掲げる書類及び電磁的記録(注1)をいいます。

一 事業者に対し課税資産の譲渡等(注2)を行う他の事業者(注3)が、当該課税資産の譲渡等につき当該事業者に交付する適格請求書又は適格簡易請求書。

二 事業者に対し課税資産の譲渡等(注2)を行う他の事業者(注3)が、第五十七条の四(適格請求書発行事業者の義務)第五項の規定により当該課税資産の譲渡等につき当該事業者に交付すべき適格請求書又は適格簡易請求書に代えて提供する電磁的記録(注1)

三 事業者がその行つた課税仕入れ(注4)につき作成する仕入明細書、仕入計算書その他これらに類する書類で課税仕入れの相手方の氏名又は名称その他の施行令49の4で定める以下の事項が記載されているもの(注5)

・書類の作成者の氏名又は名称

・課税仕入れの相手方の氏名又は名称及びインボイス登録番号

・課税仕入れを行つた年月日(注A)

・課税仕入れに係る資産又は役務の内容(注B)

・税率の異なるごとに区分して合計した課税仕入れに係る支払対価の額及び適用税率

・消費税額等(注C)

四 事業者がその行った課税仕入れ(注6)につき当該媒介又は取次ぎに係る業務を行う者から交付を受ける請求書、納品書その他これらに類する書類で施行令49の6で定める以下の事項が記載されているもの

・書類の作成者の氏名又は名称及びインボイス番号

・課税資産の譲渡等を行つた年月日(注D)

・課税資産の譲渡等に係る資産の内容(注E)

・課税資産の譲渡等に係る税抜価額(注F)又は税込価額(注F)を税率の異なるごとに区分して合計した金額及び適用税率

・消費税額等(注F)

・書類の交付を受ける事業者の氏名又は名称

五 課税貨物を保税地域から引き取る事業者が税関長から交付を受ける当該課税貨物の輸入の許可(注7)があつたことを証する書類その他の施行令49の8~10で定める次の書類で次に掲げる事項が記載されているもの

(書類)

イ 関税法第六十七条(輸出又は輸入の許可)に規定する輸入の許可があつたことを証する書類

ロ 特例申告書の提出があつたことを証する書類

ハ 関税法第七十三条第一項(輸入の許可前における貨物の引取り)の規定により税関長の承認を受けて輸入の許可前に保税地域から課税貨物を引き取つた場合における同項の承認があつたことを証する書類

ニ 国税通則法第三十二条第三項(賦課決定)に規定する賦課決定通知書(同条第一項第一号に掲げる場合にあつては、納税告知書)

ホ 輸入品に対する内国消費税の徴収等に関する法律第七条第九項(郵便物の内国消費税の納付等)の規定により賦課決定通知書とみなされる同条第一項の郵便物に係る同項の書面

ヘ 輸入品に対する内国消費税の徴収等に関する法律第七条第十項において準用する関税法第七十七条第六項(郵便物の関税の納付等)の規定により税関長の承認を受けて消費税の納付前に郵便物を受け取つた場合における同項の承認があつたことを証する書類

ト 国税通則法第十九条第三項(修正申告)に規定する修正申告書(輸入の許可後に提出されたものに限る。)の提出があつたことを証する書類

チ 国税通則法第二十八条第一項(更正又は決定の手続)に規定する更正通知書(輸入の許可後に行われた同項の更正に係るものに限る。)又は決定通知書

リ 関税法第八十五条第一項(公売代金等の充当及び供託)の規定による公売又は売却に係る代金が充当されたことを証する書類

ヌ 上記に掲げる書類には、関税法第百二条第一項(証明書類の交付及び統計の閲覧等)の規定に基づき税関長が交付した同項の証明書類で前項各号に掲げる書類に関するものを含むものとする。

ル 上記に掲げる書類には、これらの書類に係る電磁的記録を含むものとする。

(記載事項)

イ 納税地を所轄する税関長

ロ 課税貨物を保税地域から引き取ることができることとなつた年月日(注8)

ハ 課税貨物の内容

ニ 課税貨物に係る消費税の課税標準である金額並びに引取りに係る消費税額及び地方消費税額

ホ 書類の交付を受ける事業者の氏名又は名称

(注1)電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律第二条第三号(定義)に規定する電磁的記録をいう。即ち、電子的方式、磁気的方式その他の人の知覚によっては認識することができない方式で作られる記録であって、電子計算機による情報処理の用に供されるものをいう。

(注2)第七条第一項(輸出免税等)、第八条第一項(輸出物品販売場)その他の法律又は条約の規定により消費税が免除されるものを除く。

(注3)適格請求書発行事業者に限る。

(注4)他の事業者(注3)が行う課税資産の譲渡等(注2)に該当するものに限るものとし、当該課税資産の譲渡等のうち、第五十七条の四(適格請求書発行事業者の義務)第一項ただし書又は第五十七条の六(任意組合等の組合員による適格請求書等の交付の禁止)第一項本文の規定の適用を受けるものを除く。

(注5)当該書類に記載されている事項につき、当該課税仕入れの相手方の確認を受けたものに限る。

(注A)課税期間の範囲内で一定の期間内に行った課税仕入れにつきまとめて当該書類を作成する場合には、当該一定の期間

(注B)当該課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨

(注C)課税仕入れに係る支払対価の額に百十分の十(軽減対象課税資産の譲渡等に係るものである場合には、百八分の八)を乗じて算出した金額をいい、当該金額に一円未満の端数が生じたときは、当該端数を処理した後の金額とする。

(注6)卸売市場においてせり売又は入札の方法により行われるものその他の媒介又は取次ぎに係る業務を行う者を介して行われる課税仕入れとして施行令49の5で定めるもの、即ち他の者から受けた施行令70の9の2の第二号に掲げる以下の課税資産の譲渡等に係る課税仕入れに限る。

即ち、卸売市場法の認定を受けた卸売市場においてせり売又は入札の方法により行われる課税資産の譲渡等その他の媒介又は取次ぎに係る業務を行う者を介して行われる課税資産の譲渡等のうち次に掲げるもの

イ 卸売市場において、卸売業者が卸売業務(注6A)として行う生鮮食料品等の譲渡

ロ 農業協同組合法、水産業協同組合法又は森林組合法に規定する組合(注6B)が、当該組合の組合員その他の構成員から販売の委託(注6C)を受けて行う農林水産物の譲渡(注6D)。

(注6A)出荷者から卸売のための販売の委託を受けて行うものに限る。

(注6B)これらの組合に準ずるものとして施行規則26の5の1で定める以下のものを含む。

・農業協同組合法に規定する農事組合法人並びに組合に準ずるものであつて、中小企業等協同組合法に規定する事業協同組合及び当該事業協同組合をもつて組織する協同組合連合会

(注6C)販売条件を付さず、かつ、施行規則26の5の2で定める以下の方法により販売代金の精算が行われるものに限る。

・注6ロに規定する組合による注6ロに規定する農林水産物の譲渡の対価の額に係る当該組合の組合員その他の構成員に対する精算につき、一定の期間における当該農林水産物の譲渡に係る対価の額を当該農林水産物の種類、品質、等級その他の区分ごとに平均した価格をもつて算出した金額を基礎として行う方法。

(注6D)当該農林水産物の譲渡を行う者を特定せずに行われるものに限る。

(注D)課税期間の範囲内で一定の期間内に行つた課税資産の譲渡等につきまとめて当該書類を作成する場合には、当該一定の期間

(注E)当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨

(注F)法第五十七条の四に規定するものをいう。

(注7)関税法第六十七条(輸出又は輸入の許可)に規定する輸入の許可をいう。

(注8)課税貨物につき特例申告書を提出した場合には、保税地域から引き取ることができることとなつた年月日及び特例申告書を提出した日又は特例申告に関する決定の通知を受けた日

Ⅵ.帳簿及び請求書等の保存期間

(消令50の1~3)

(消規15の5~6)

1 仕入税額控除の適用を受けようとする事業者は、Ⅳの帳簿及びⅤの請求書等を整理し、当該帳簿についてはその閉鎖の日の属する課税期間の末日の翌日、当該請求書等についてはその受領した日(注1)の属する課税期間の末日の翌日から二月(注2)を経過した日から七年間、これを納税地等(注3)に保存(注4)をしなければなりません。ただし、施行規則15の6で定める次の場合の帳簿又は請求書等については、同日から五年間を超えて保存をすることを要しません。

・帳簿の元となった請求書等を保存する場合における帳簿

・請求書等から作成した帳簿を保存する場合における請求書

2 金又は白金の地金の課税仕入れにつき仕入税額税額控除の適用を受けようとする事業者は、仕入先の本人確認書類を整理し、その課税仕入れの日の属する課税期間の末日の翌日から二月(注2)を経過した日から七年間、これを納税地等に保存(注5)をしなければならない。

3 前二項に規定する課税期間の末日の翌日から二月(注2)を経過した日から五年を経過した日以後の期間におけるこれらの規定による保存(注6)は、財務大臣の定める方法によることができます。

(注1)電子インボイス等の電磁的記録にあつては、これらの電磁的記録の提供を受けた日

(注2)清算中の法人について残余財産が確定した場合には一月とする。

(注3)納税地又はその取引に係る事務所、事業所その他これらに準ずるものの所在地をいう。

(注4)電子インボイス等の電磁的記録にあつては、施行令15-5で定める方法による保存に限る。以下この項において同じ。

(注5)当該本人確認書類が電磁的記録である場合にあつては、施行令15-5で定める方法による保存に限る。

(注6)これらの規定による電磁的記録の保存を除く。

Ⅶ.根拠税法、参考文献のリンク

・e-Gov消費税法

・・第一章 総則

・・・第二条(定義)

・・・・十二 課税仕入れ

・・第三章 税額控除等

・・・第三十条(仕入れに係る消費税額の控除)

・・第五章 雑則

・・・第五十七条の四(適格請求書発行事業者の義務)

・e-Gov消費税法施行令

・・第三章 税額控除等

・・・第四十六条(課税仕入れに係る消費税額の計算)

・・・第四十六条の二(輸入の許可前に引き取る課税貨物に係る消費税額の控除の時期の特例)

・・・第四十七条(課税売上割合に準ずる割合に係る税務署長の承認等)

・・・第四十七条の二(当該課税期間の課税売上高の計算における輸出取引等に係る対価の返還等の金額の取扱い)

・・・第四十八条(課税売上割合の計算方法)

・・・第四十九条(課税仕入れ等の税額の控除に係る帳簿等の記載事項等)

・・・第五十条(課税仕入れ等の税額の控除に係る帳簿等の保存期間等)

・・・第五十条の二(仕入れに係る消費税額の控除の対象外となる居住用賃貸建物の範囲)

・e-Gov消費税法施行規則

・・第二章 税額控除等

・・・第十五条(課税売上割合に準ずる割合に係る承認申請書の記載事項等)

・・・第十五条の二(現先取引債券等の範囲)

・・・第十五条の三(古物に準ずるものの範囲)

・・・第十五条の四(請求書等の交付又は提供を受けることが困難な課税仕入れ)

・・・第十五条の五(適格請求書等に記載すべき事項に係る電磁的記録の提供を受けた場合等の保存方法)

・・・第十五条の六(帳簿等の保存期間の特例)

・・・第十五条の七(本人確認書類の範囲等)

・国税庁 消費税法基本通達

・・第11章 仕入れに係る消費税額の控除

・・・第2節 課税仕入れ等の範囲

・・・・11-2-22(災害その他やむを得ない事情の意義)

・・・・11-2-23(費途不明の交際費等)

・・・第6節 仕入税額の控除に係る帳簿及び請求書等の記載事項の特例

・・・・11-6-1(仕入税額控除に係る帳簿及び請求書等の記載事項の特例)

・・・・11-6-2(支払対価の額の合計額が3万円未満の判定単位)

・・・・11-6-3(請求書等の交付を受けなかったことにつきやむを得ない理由があるときの範囲)

・・・・11-6-4(課税仕入れの相手方の住所又は所在地を記載しなくてもよいものとして国税庁長官が指定する者の範囲)

・・・・11-6-5(課税仕入れの相手方の確認を受ける方法)

・・・・11-6-6(元請業者が作成する出来高検収書の取扱い)

・・・・11-6-7(帳簿及び請求書等の保存期間)

・国税庁 文書回答事例 消費税法

・・仕入税額控除(請求書等の保存)

・国税庁 質疑応答事例 消費税目次一覧

・・仕入税額控除(請求書等の保存)

・・・1 請求書等の記載内容と帳簿の記載内容の対応関係

・・・2 一取引で複数の種類の商品を購入した場合

・・・3 一定期間分の取引のまとめ記載

・・・4 帳簿に記載すべき氏名又は名称

・・・5 所有権移転外ファイナンス・リース取引における帳簿要件について

・・・6 カード会社からの請求明細書

・・・7 所有権移転外ファイナンス・リース取引に係るリース料支払明細書等の取扱い

・・・8 家賃を口座振替により支払う場合の仕入税額控除の適用要件

・・・9 実費精算の出張旅費に係る仕入税額控除の適用要件

・・・10 賃料を口座振込により支払う場合の仕入税額控除の適用要件

・・・11 インターネットを通じて取引を行った場合の仕入税額控除の適用について

・・・12 スキャン文書の保存による仕入税額控除の適用について

・国税不服審判所 消費税法関係

・・税額控除等

・・・1.仕入税額控除

・・・・D.仕入税額控除の不適用

・・・・・a.帳簿等の不存在(3件)

・・・・・b.帳簿等の記載不備(7件)

・国税庁 タックスアンサー 消費税

・・仕入税額控除

・・・6496 仕入税額控除をするための帳簿及び請求書等の保存

・・・6497 仕入税額控除のために保存する帳簿及び請求書等の記載事項

・・・6498 適格請求書等保存方式(インボイス制度)

・・申告と納税

・・・6621 帳簿の記載事項と保存

・・・6625 請求書等の記載事項や発行のしかた

・国税庁 税務手続きの案内 消費税

・・該当なし

(作成 2023年5月1日)

お気軽にお問合せください

お電話でのお問合せ・相談予約

<受付時間>

9:30~17:00

<定休日>

土曜・日曜(予約相談は対応可)

フォームは24時間受付中です。お気軽にご連絡ください。

平澤智彦・規雄税理士事務所

住所

〒275-0016 千葉県習志野市津田沼1-10-41津田沼十番街ビル702号室

アクセス

JR津田沼駅徒歩3分 新京成新津田沼駅徒歩2分

駐車場:近くのイオンまたはヨーカドー駐車場をご利用ください

受付時間

9:30~17:00

定休日

土曜・日曜(予約相談は対応可)